Related News

Marathon Digitalのビットコイン移転が流動性論争の中で市場のボラティリティを刺激

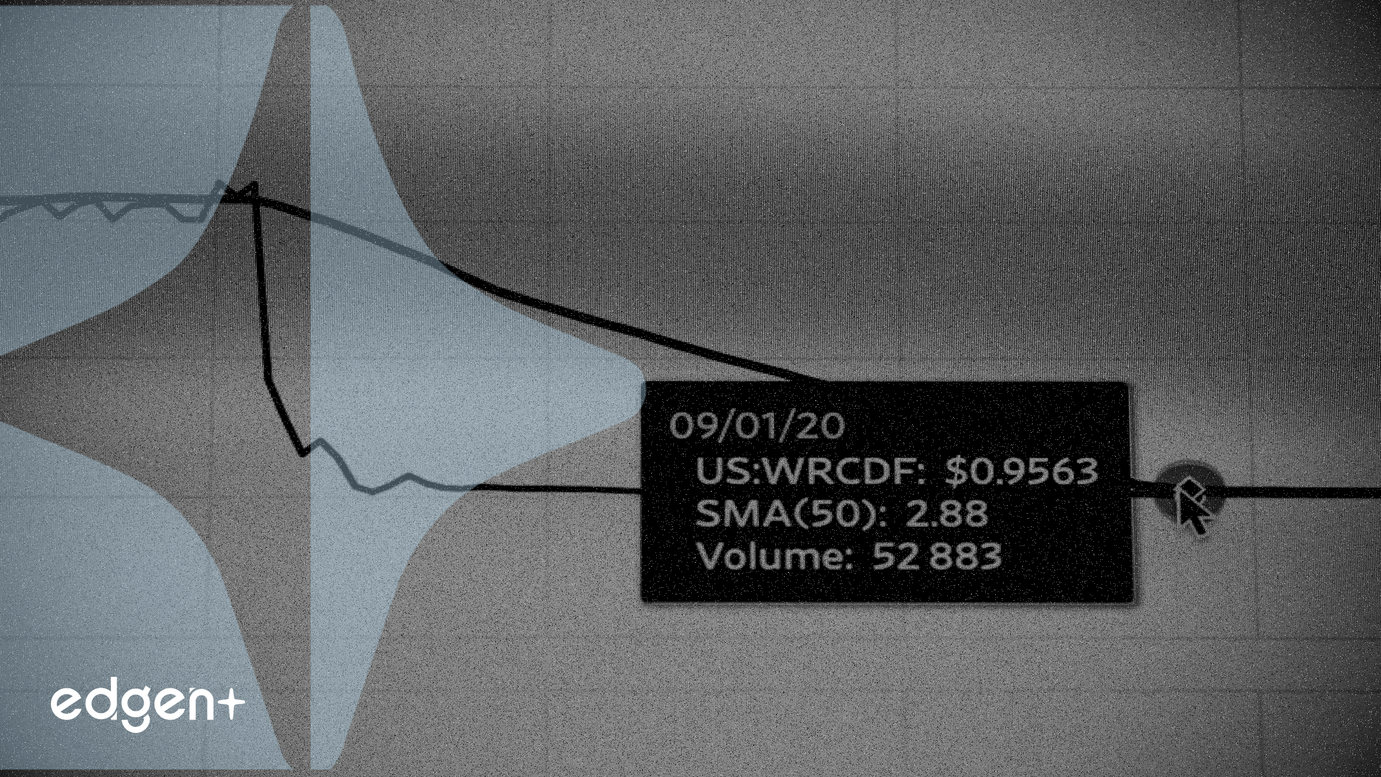

## マラソン・デジタル、広範な仮想通貨市場の変動の中、ビットコイン保有を取引所に送金 2025年11月5日、米国株式市場は様々なパフォーマンスを見せましたが、**Marathon Digital Holdings (MARA)**による**ビットコイン (BTC)**の大規模な送金を受けて、仮想通貨市場は著しい変動を経験しました。**ビットコイン**価格は約5%下落し、**イーサリアム (ETH)**は8%下落しました。投資家は企業特有の行動とより広範なマクロ経済的な流動性変化の両方に反応しました。 ## イベントの詳細:マラソン・デジタルの戦略的動きと市場への影響 2025年11月5日、**Marathon Digital (MARA)**は、約2億3600万ドル相当の**ビットコイン**2,348枚を、**Coinbase Prime**、**FalconX**、**Galaxy Digital**、**Two Prime**という4つの主要な機関プラットフォームに送金しました。この取引は**Arkham Intelligence**によって検出されました。同時に、**ブラックロック (BlackRock)**も前の5日間で10億ドル以上の**BTC**と**ETH**を**Coinbase**に移動させていました。これらの大量送金に続き、**ビットコイン**の価格は約5%下落し、**イーサリアム**は8%減少しました。広範な市場の低迷にもかかわらず、**ソラナ (SOL)**上場投資信託 (ETF)は、この期間中に新たな資金を吸収したと報じられています。 **MARA**は現在、約16億8000万ドル相当の**ビットコイン**を多額に保有していますが、資産を取引所に移動させることは、多くの場合、大規模なポジションの清算または再均衡化に先行します。**MARA**によるこの行動は、その財務戦略の変化を反映しています。同社は、新たに採掘されたすべての**ビットコイン**を「ホールド」するという16ヶ月間の慣行を中止し、9月の生産量の約半分を売却しました。この調整は、運営コストの増加と、ネットワークの難易度上昇および取引手数料収入の減少を特徴とする困難なマイニング条件の中で行われ、これらの要因が主要なマイニング事業者の収益性を総合的に低下させました。 ## 市場反応の分析:流動性の動向とマイナーの行動 **MARA**の送金に対する市場の即時反応は警戒心であり、仮想通貨コミュニティの一部では「売り津波」を予想する声もありました。この感情は、より広範な金融情勢と相まって、**ビットコイン**と**イーサリアム**の価格収縮に貢献しました。 最近の市場流動性に影響を与えた重要なマクロ経済的要因は、約9650億ドルに達した米財務省一般会計(TGA)の著しい増加でした。財務省内部でのこの現金の蓄積は、広範な市場から流動性を効果的に引き出しました。**LondonCryptoClub**のアナリストは、「財務省がTGAに現金を蓄積すると、本来であれば経済を循環するはずの流動性が除去される」と指摘しました。この流動性の引き締めは、銀行準備金の減少と資金調達コストの上昇にも明らかであり、担保付翌日物金利(SOFR)が拡大し、連邦準備制度の常設レポファシリティ(SRF)は2021年以来最高の利用額(100億ドルのローン)を記録しました。 ## 広範な文脈と示唆:金融政策と歴史的先例の役割 差し迫った市場の圧力にもかかわらず、アーサー・ヘイズのような著名人は、**ビットコイン**とより広範な仮想通貨市場の力強い回復を予想しています。ヘイズは、この潜在的な上昇を、予想される米国の金融拡大に帰結させ、増加する財務省債務と連邦準備制度の拡大するバランスシート、特にSRFを通じて、多額の流動性が注入されると予測しています。ヘイズは、「FRBのバランスシートの成長はドル流動性にとってプラスであり、最終的にビットコインや他の仮想通貨の価格を押し上げる」と述べました。彼は、継続的な財政拡大、通貨の価値低下、そしてデジタル資産に対する世界的な需要の増加に支えられ、**ビットコイン**が100万ドルに達する可能性があるという長期予測を維持しています。 ## 専門家のコメント > 「一部のトレーダーは潜在的な『売り津波』を警告しましたが、他の人々は送金を戦略的なリスク軽減策と見なしました。」 — **仮想通貨コミュニティの観察者** > 「FRBのバランスシートの成長はドル流動性にとってプラスであり、最終的にビットコインや他の仮想通貨の価格を押し上げる。」 — **アーサー・ヘイズ** > 「この流動性ひっ迫は、政府支出が再開され、連邦準備制度がバランスシート縮小を終える11月には緩和される可能性がある。」 — **ラウル・パル** > 「財務省がTGAに現金を蓄積すると、本来なら経済を循環するはずの流動性が除去される。」 — **LondonCryptoClubのアナリスト** ## 今後の展望:流動性と政策シフトの監視 仮想通貨市場は、オンチェーンのマイナー活動とマクロ金融力の複合的な影響を受けて、依然として重要な分岐点にあります。今後数週間で監視すべき主要な要因には、連邦準備制度の金融政策決定、特にそのバランスシートと金利ガイダンスへの調整が含まれます。米財務省一般会計の軌跡と政府支出の再開は、将来の市場流動性の重要な指標となるでしょう。さらに、**Marathon Digital**のような主要な**ビットコイン**マイナーの、運用経済と市場のボラティリティに対応する進化する戦略は、供給ダイナミクスを形成し続けるでしょう。これらの要素が総合的に、**ビットコイン**とより広範なデジタル資産エコシステムの短期および長期的な見通しを決定します。

テキサス・インスツルメンツ株、12月期見通し低調で下落

## テキサス・インスツルメンツ株、12月期見通し低調で下落 **テキサス・インスツルメンツ(TXN)**の株価は、第3四半期決算発表と、来たる12月期に対する慎重な見通しを受けて、時間外取引で**8%**以上もの大幅な下落を経験しました。この半導体企業のガイダンスはウォール街の予想を下回り、将来の収益と収益性に対する懸念が高まりました。 ### 第3四半期の業績と第4四半期のガイダンスが予想を下回る 第3四半期、**テキサス・インスツルメンツ**は**47.4億ドル**の売上高と1株当たり**1.48ドル**の利益を報告し、売上高は前年同期比で**14%**増加しました。同社のアナログ事業部門は、**37.3億ドル**の売上高を上げ、前年同期比で**16%**増加し、予想を上回る強さを示しました。しかし、組み込み処理部門は**7.09億ドル**の売上高を記録し、期待を下回りました。 決算発表後の売りを促した主な要因は、同社の第4四半期のガイダンスでした。**テキサス・インスツルメンツ**は、1株当たり利益を**1.13ドル**から**1.39ドル**、売上高を**42.2億ドル**から**45.8億ドル**の範囲と予測しました。これらの予測は、売上高が約**45億ドル**と予想していたウォール街のコンセンサス予想を大きく下回りました。さらに、Jefferiesのカーティスなどのアナリストは、ガイダンス範囲から示唆される粗利益率が第4四半期で**55%**であり、ウォール街が予想していた**57.6%**のコンセンサスを著しく下回っていることを強調しました。同社は、この保守的な見通しを、継続するマクロ経済的および地政学的懸念に影響された「通常よりも遅い回復」に起因するとしました。 ### 市場の反応とバリュエーションの背景 市場の即座の反応は、投資家が将来のガイダンス、特に収益性に関して敏感であることを示しています。**テキサス・インスツルメンツ**の予測とアナリストの予想との乖離は、株価の急速な再評価を引き起こしました。現在、**テキサス・インスツルメンツ**の株価収益率(P/E)は**33.12**であり、その歴史的な中央値**22.63**を上回っています。株価売上高比率(P/S)は**9.94**であり、中央値**8.02**と比較して高水準です。これらの高いバリュエーション指標は、株価がすでに堅調な業績を織り込んでいたため、投資家が成長鈍化やマージン圧縮の兆候に特に敏感であったことを示唆しています。 ### より広範な半導体セクターと収益トレンド **テキサス・インスツルメンツ**の低調な見通しは、より広範な半導体セクターがさまざまな状況を経験している時期に発表されました。人工知能によって牽引される特定のセグメント(例えば、**NVIDIA Corp. (NVDA)**は2025年9月下旬に一時的に**5兆ドル**の時価総額を超えました)は爆発的な成長を遂げた一方で、同セクターは広範な売りや「バリュエーション疲れ」の懸念を含むかなりの変動にもさらされてきました。例えば、**NVDA**は2025年11月初旬の4取引セッションで**16%**の下落を経験し、**Advanced Micro Devices (AMD)**の株価も2025年第3四半期の堅調な収益にもかかわらず下落しました。かなりのAI収益成長を報告した**Broadcom (AVGO)**でさえ、下落を経験しました。 しかし、**テキサス・インスツルメンツ**の課題は、AIブームの投機的なダイナミクスよりも、一般的な産業およびマクロ経済の軟調から生じているようです。同社の予測年間売上高成長率**7.21%**は、米国半導体産業の平均予測**63.94%**を大幅に下回っています。同様に、予測年間利益成長率**10.63%**は、業界平均**49.04%**をはるかに下回っています。この乖離は、半導体市場の一部が好調である一方で、伝統的なセグメントはより一般的な需要の逆風に直面していることを示唆しています。最近数カ月間の市場全体の利益予測の減少傾向は、**S&P 500**に影響を与え、より広範な背景を提供しており、**テキサス・インスツルメンツ**が下方修正に直面している唯一の企業ではないことを示していますが、その具体的なガイダンスは特に厳しかったと言えます。 ### アナリストの見解と今後の見通し 最近の下落にもかかわらず、**テキサス・インスツルメンツ(TXN)**を担当するウォール街の19人のアナリストのコンセンサスは、引き続き慎重ながらも楽観的であり、大半が「買い」または「強力な買い」を推奨しています。平均目標株価は**203.79ドル**に設定されており、現在の株価(2026年10月22日時点の予測)から**27.88%**の潜在的な上昇余地を示唆しています。最高目標株価は**255.00ドル**、最低は**150.00ドル**です。 しかし、アナリストの利益予測は課題を反映しています。2025年の**テキサス・インスツルメンツ**の売上高は、約**16.24兆ドル**、利益は約**50.3億ドル**と予測されています。世界経済および地政学的不確実性による「通常よりも遅い回復」に対する同社自身の慎重な姿勢は、投資家が継続的な圧力を予想すべきであることを示唆しています。利益ガイダンスが引き続き下方修正されたり、マージンが安定化しなかったりすれば、市場が**TXN**株にプレミアムを支払う意欲は低下し、さらなるマルチプル圧縮につながる可能性があります。今後の経済レポートや同社の需要見通しの変化を監視することは、投資家にとって極めて重要となるでしょう。

テクノロジー業界がAI拡張のため海底ケーブルインフラへの投資を促進

## AIブームの中、テック大手はグローバルデータ基盤を強化 米国のテクノロジー部門のリーダーたちは、グローバルな海底通信ケーブルインフラへの設備投資を大幅に増やしています。この戦略的投資は、**Meta Platforms (META)**、**Google (GOOGL)**、**Amazon (AMZN)**、**Microsoft (MSFT)** が主導し、主に人工知能、クラウドコンピューティング、および強化されたグローバル接続性への幅広い推進によるデータ需要の増大が原動力となっています。 ## 海底ケーブル:国際データの見えない高速道路 海底ケーブルはインターネットに不可欠なバックボーンとして機能し、**国際データの95%以上**を伝送しています。この重要なインフラストラクチャは、一般的な通信に不可欠であるだけでなく、グローバルな金融システムにおいて極めて重要な役割を果たし、毎日**10兆ドルを超える金融取引**を促進しています。TeleGeographyの輸送ネットワーク調査サービスからのデータによると、**2025年から2027年の間に展開が計画されている新しい海底ケーブルは、130億ドルを超える投資を誘致すると予測されています**。これは、過去9年間の年間平均建設費20億ドル以上から大幅な増加を表しており、特に**環太平洋地域では30億ドル以上の顕著な増加**が見込まれています。 主要なプロジェクトがこの投資傾向を強調しています。**Meta Platforms**は、インドのムンバイとビシャカパトナムの戦略的な陸揚げ地点を含む5大陸を接続するために設計された野心的な50,000キロメートルの海底ケーブルである**プロジェクト・ウォーターワース**を建設しています。このシステムは2030年までに稼働開始が予定されており、ケーブル、機器、関連データセンターインフラを含む5〜10年間の推定投資は100億ドルに達する可能性があります。同時に、**Amazon (AMZN)**は、米国メリーランド州とアイルランドのコーク州を結ぶ、初の完全自社所有海底ケーブルプロジェクトである**ファストネット**に着手しています。ファストネットは、**320テラビット/秒 (Tbps)**を超える容量を提供できるよう設計されており、現在の都市高速ブロードバンド標準の約50倍の速度で、Amazon Web Services (**AWS**)とAIアプリケーションのレイテンシーを大幅に削減します。 ## 市場の反応と戦略的根拠 強化された投資は、**AIモデル**と**クラウドサービス**の急増する要件に対するテクノロジー企業の積極的な対応を反映しており、これらは膨大な帯域幅、低レイテンシー、堅牢なデータ転送能力を必要とします。市場の高速接続性への焦点は、光ファイバーの拡張を含むネットワークインフラの相当なアップグレードを必要とするグローバルな**5G展開**によってさらに増幅されます。これらの投資は、デジタルエコシステムの急速な成長を維持し、強化されたデータ速度と拡張された帯域幅の需要を満たすために不可欠です。 ## 広範な背景と金融市場への影響 海底ケーブルの重要性は、金融セクターに深く及んでいます。FS-ISAC(金融サービス情報共有分析センター)は最近、金融機関がこれらのケーブルに依存していることを強調し、物理的攻撃、自然災害、サイバーセキュリティの脅威に対する脆弱性を指摘しました。中断は、金融サービス、通信、および全体的なインターネット接続に深刻な影響を与え、システミックリスクをもたらす可能性があります。これは、これらのインフラストラクチャの回復力と緊急時計画への投資の戦略的重要性を示しています。 定量的に見ると、ファストネットのようなケーブルが数百万のAIタスクを同時に処理できる能力は、最小限のレイテンシーが重要な競争優位性となる高頻度取引などのセクターに直接的な影響を与えます。このグローバルネットワークの継続的な拡張と強化は、世界中の経済のデジタル化の進展を直接的に支えています。 ## 専門家のコメントと規制環境 業界の専門家は、現在の投資の波を、グローバルなデジタルおよびAIの野心にとって変革的な時期と見ています。OpenCables Inc.の創設者であるSunil Tagareは、Metaのウォーターワースプロジェクトの規模を数十億ドル規模の事業と推定しています。海底インフラの戦略的重要性と固有の脆弱性に対する意識の高まりは、規制措置も促しています。米国連邦通信委員会(**FCC**)は、特に国家安全保障上の懸念に対応して、海底データケーブルの展開を加速し、セキュリティを強化するための新しい規則を承認しました。これらの規制は、ライセンス交付を簡素化し、セキュリティ要件を強化し、国家安全保障上のリスクと見なされる外国企業の参加を制限することを目的としており、この重要なインフラストラクチャの地政学的側面を強調しています。 ## 今後の展望:持続的な投資と戦略的重要性 今後、海底ケーブルインフラへの大規模な投資傾向は続くと予想されます。AI、クラウドコンピューティング、5G技術の進歩によって推進されるデータへの絶え間ない需要は、継続的な拡張とアップグレードを必要とします。ウォーターワースやファストネットなどの大規模プロジェクトの成功した展開、5G展開のペース、そしてセキュリティ対策や国際協力に影響を与える可能性のある地政学的動向など、主要な要因を注視する必要があります。これらのデジタル動脈を制御し、安全を確保するための戦略的競争は、Metaのプロジェクトの陸揚げパートナーを務める**Sify Technologies**のような企業やその他の電気通信インフラプロバイダーに影響を与えながら、グローバルな技術的および経済的リーダーシップの重要な要素であり続けるでしょう。